A febrero de 2020, el Sistema Financiero Nacional (SFN) de la República Dominicana posee una salud financiera sólida: cuenta con una morosidad baja (1.8%), un nivel de cobertura (reserva) de la cartera vencida históricamente alto (~1.5 veces la cartera vencida) y unos niveles de capitalización bastante por encima del mínimo requerido por la SIB (17% vs. 10%).

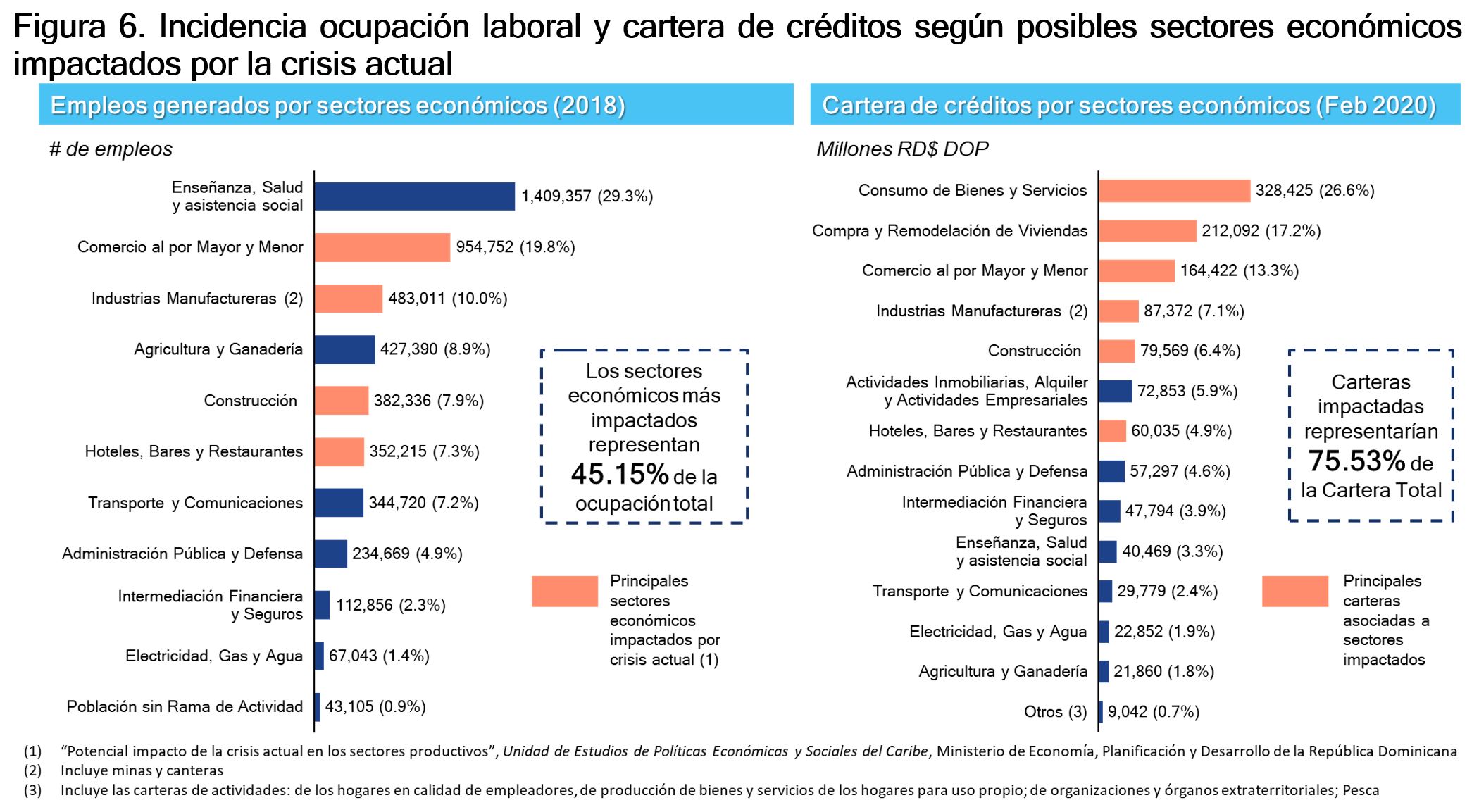

Por otro lado, vemos como los sectores económicos más vulnerables al impacto de la crisis tales como turismo, comercio y construcción ocasionarán una pérdida considerable en la ocupación laboral, lo cual podría incidir en un deterioro de la cartera de crédito expuesta a dichos sectores, afectando así la estabilidad y rentabilidad de la banca.

Por esto, el impacto de esta crisis de salud en las pérdidas por impagos y caída del volumen de negocio de las entidades financieras será significativo. Para dimensionar su potencial impacto en el sistema financiero en general, analizaremos las dos últimas crisis financieras, (2003 y 2008) y cómo afectaron la rentabilidad del sistema nacional consolidado.

IMPACTO DE LAS CRISIS DEL 2003 Y 2008

En el año 2003 la República Dominicana experimentó una recesión económica ocasionada por un conjunto de fraudes bancarios que llevó a la desaparición de tres entidades financieras relevantes. En esa ocasión el gobierno salió al rescate de los ahorristas, honrando el 100% de los depósitos a través de la emisión de certificados de inversión con rendimientos importantes generando altos niveles de endeudamiento. Por su parte en el año 2008 ocurrió una crisis inmobiliaria en los Estados Unidos y Europa que afectó los mercados financieros a nivel global. Los datos de la crisis del 2008 muestran que esta crisis global impactó en menor medida a la banca dominicana.

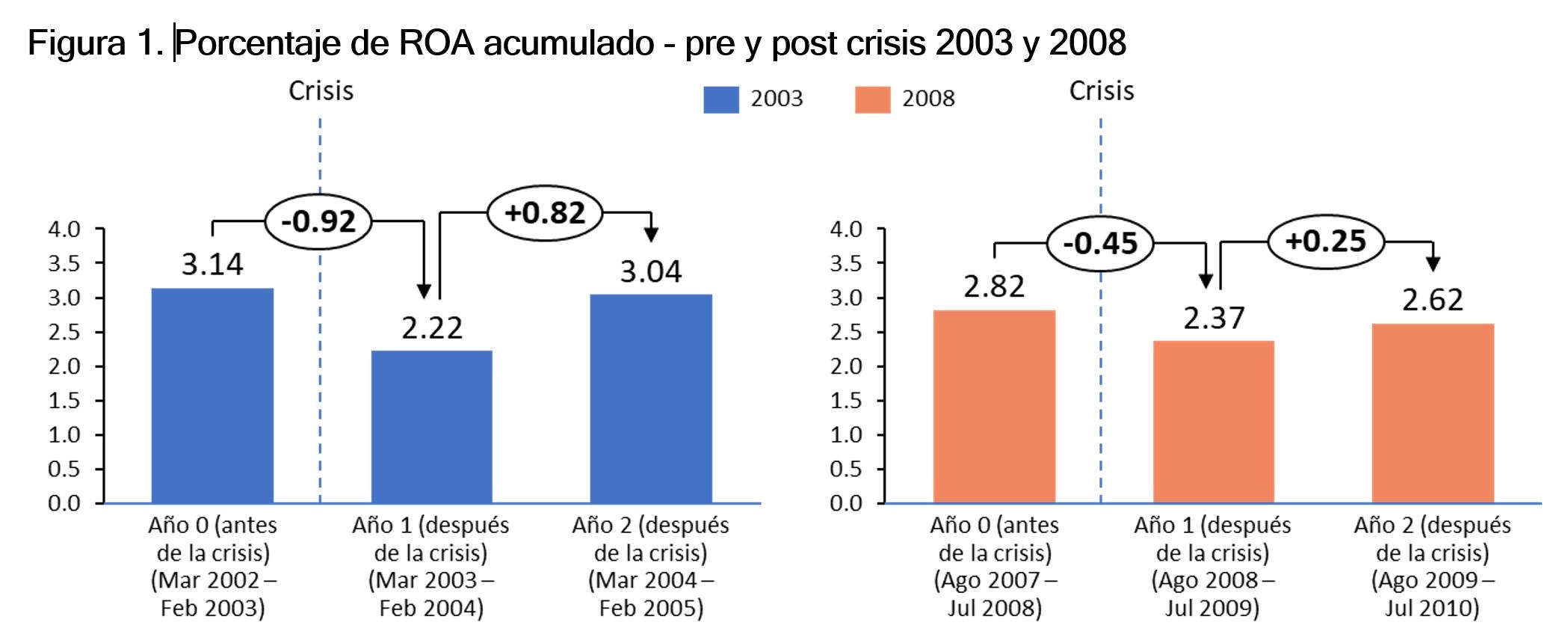

En la Figura 1 se muestran las variaciones anuales del ROA (Return on Assets) previo y posterior a las crisis del 2003 y 20081. Para el caso de la crisis del 2003 se observa una reducción del ROA de 92 puntos base en el año posterior a la crisis y una recuperación casi total un año después. Las características particulares de la crisis financiera del 2003 permitieron que el gobierno pudiese compensar el impacto y evitar que éste fuera mayor para la banca. Sin embargo, la economía se contrajo en 1.5% (contracción del Producto Interno Bruto), la inflación acumulada fue de 42%, la tasa de cambio subió de $RD 17.6 (Feb 2003) a RD$ 54.8 (Feb 2004) por dólar y la pobreza se expandió de 2.8 a 4.4 millones de habitantes entre 2002 y 20042.

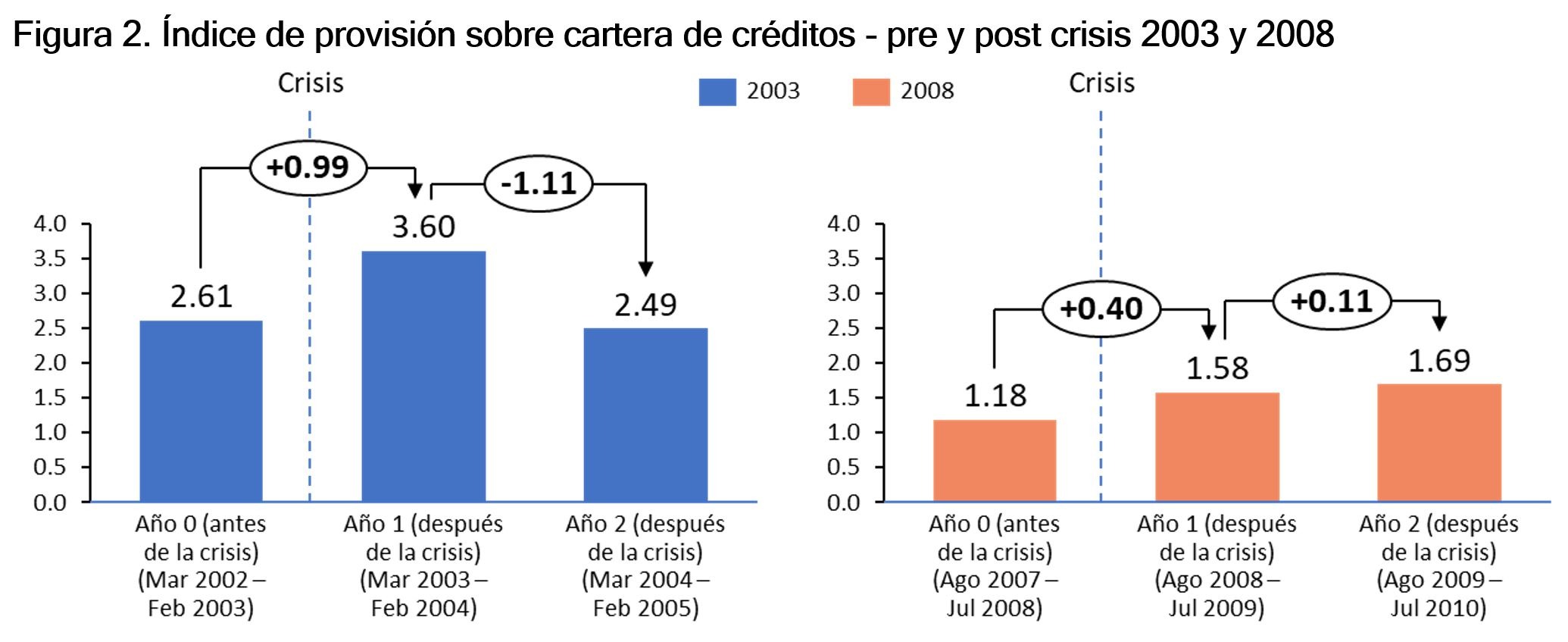

En la Figura 2, se muestra un aumento del índice de gasto de provisión sobre cartera de crédito de 99 puntos en la crisis de 2003, producto del deterioro de la calidad de la cartera y una mayor exigencia regulatoria. Para el 2008, el aumento de este índice fue de 40 puntos base, lo cual evidencia un menor impacto que la crisis del 2003.

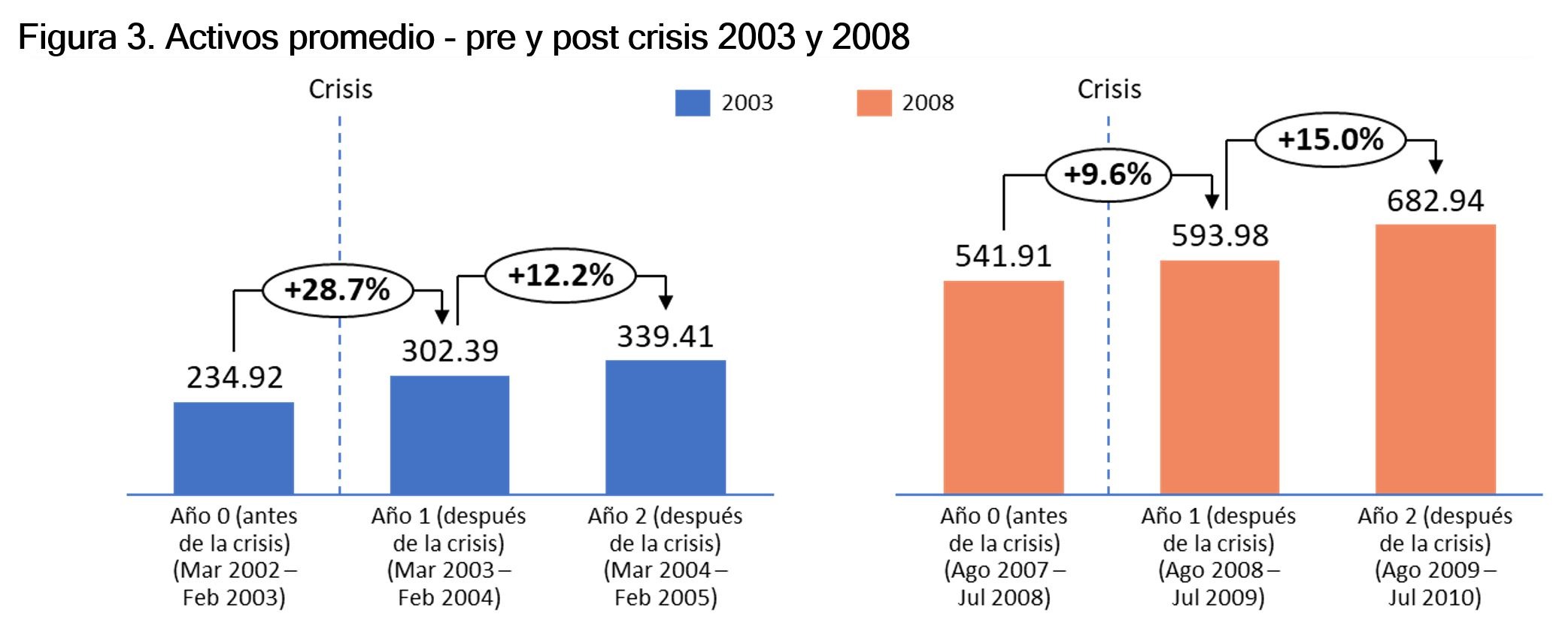

En la figura 3, se observa que tanto en 2003 como en 2008 los activos promedio inclusive aumentaron el año posterior a la crisis. En el caso de la crisis del 2003 se debió en parte a la fuerte devaluación del peso frente al dólar, la cual aumentó la valoración de los activos en moneda extranjera. Al año siguiente los activos se redujeron cuando el peso se empezó a reevaluar frente al dólar. En el 2008, es evidente que, a pesar de la crisis global, los activos continuaron creciendo.

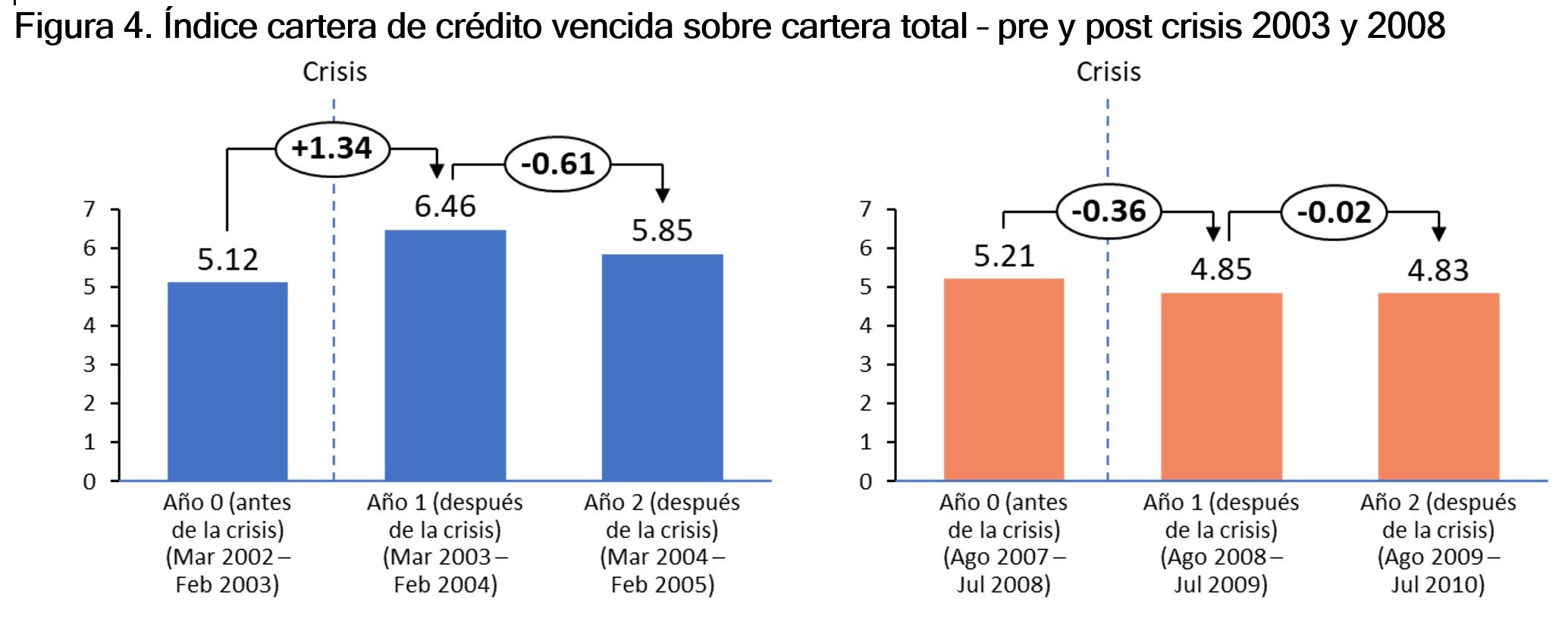

En la figura 4, se observa que la crisis del 2003 produjo un deterioro de 134 puntos base en el índice de cartera vencida en el año 1 post crisis, con una recuperación de 61 puntos base al año siguiente (año 2 post crisis). En el 2008 inclusive se observa una mejora de este índice, lo cual evidencia el menor impacto de esta crisis en la calidad de la cartera del sistema.

ESTADO DE LA ECONOMÍA Y DEL SISTEMA FINANCIERO NACIONAL (SFN) PREVIO A LA ACTUAL CRISIS MUNDIAL

En los últimos 10 años (2009-2019), la economía (PIB) de La República Dominicana ha crecido de manera sostenida y robusta, a una tasa promedio anual de 5.7%, ha evidenciado una inflación promedio anual de 3.30% y tasas de interés con tendencia general hacia la baja, lo cual ha permitido un mayor acceso de crédito a la población y a los sectores productivos. En general, muestra un panorama mucho más estable al experimentado en la década anterior.

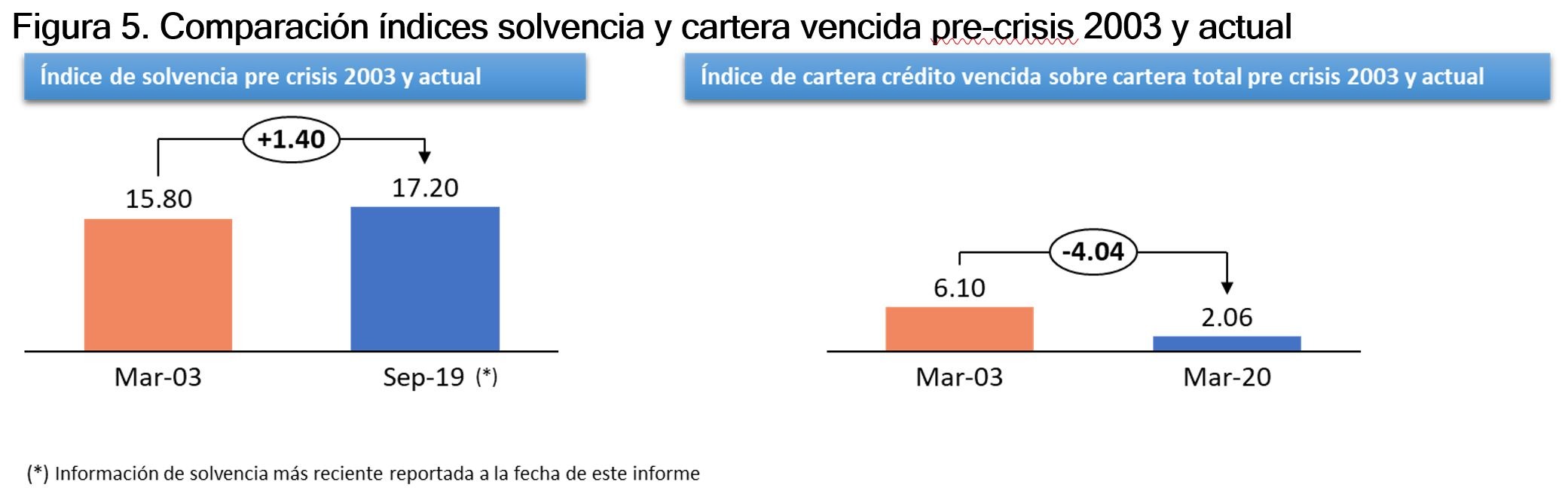

En cuanto al SFN, a diciembre de 2019 presenta un ROA saludable de 2.3% y altos niveles de reservas (1.5 veces la cartera vencida), lo cual reafirma un estado general de la Banca también superior a los períodos previos a las crisis de 2003 y 2008. En la Figura 5, se muestra específicamente como el índice de solvencia en 2003 estaba en 15.8 vs. 17.2 en 2019, demostrando un nivel de robustez patrimonial superior al que tenía el SFN previo a la crisis del 2003. De manera similar, el índice de cartera vencida a Marzo 2020 es 2.06% vs. 6.1% en Marzo 2003. En general, es evidente la mejor posición del SFN ante esta crisis comparado a crisis anteriores.

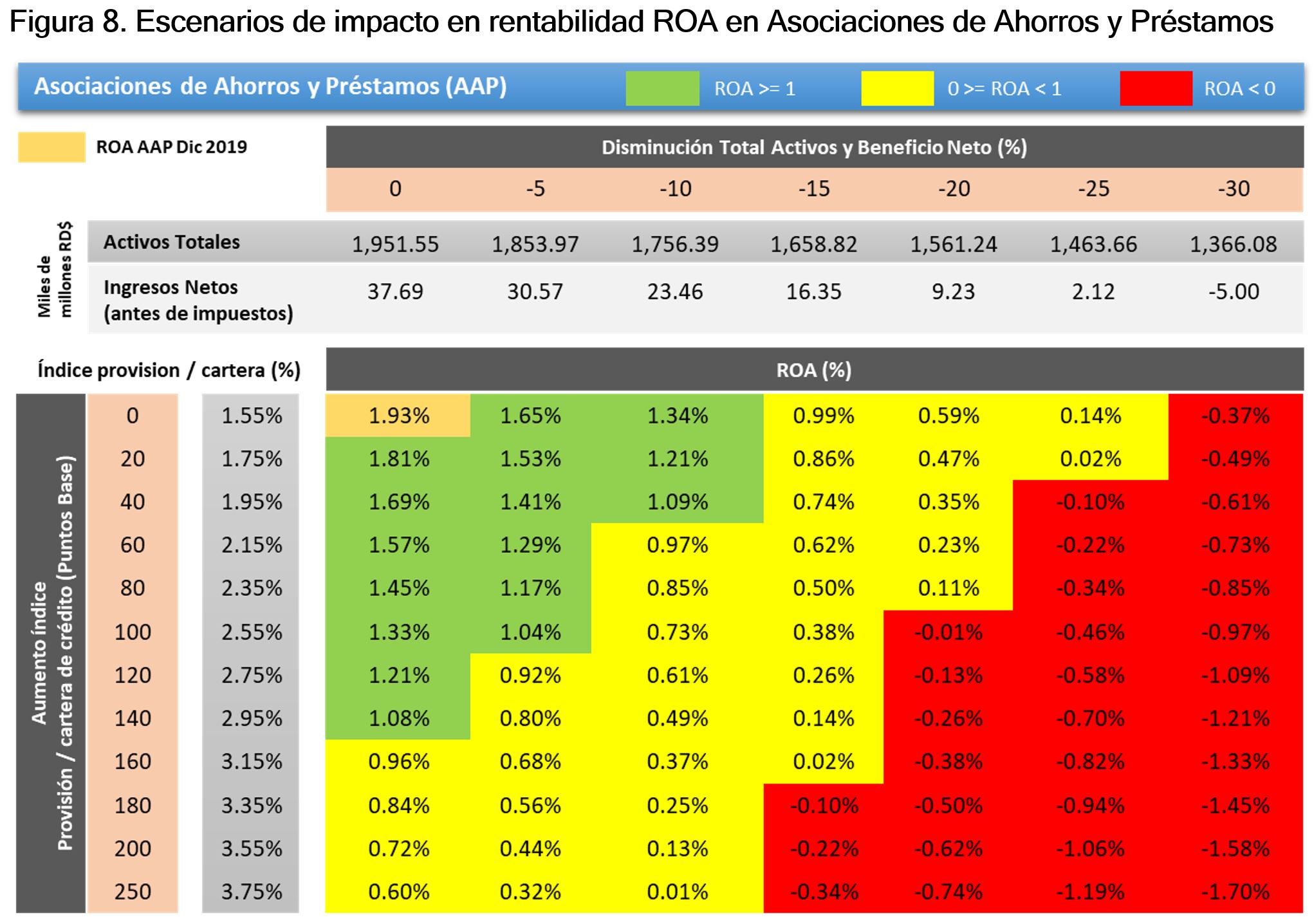

Cabe destacar que las asociaciones, en especial las de mayor tamaño, tendrán una ventaja frente a los bancos múltiples ante una crisis de gran magnitud ya que pueden afrontar pérdidas acumuladas mayores debido a su alto nivel patrimonial. De cualquier manera, es importante tener en cuenta que el análisis de cada institución financiera por separado puede diferir del agregado del sistema.

POTENCIAL IMPACTO ECONÓMICO EN RD DE LA CRISIS MUNDIAL

A diferencia de las crisis del 2003 y 2008, la crisis que hoy estamos viviendo es de una escala y alcance que pudiese ocasionar un impacto mayor y más prolongado en la economía en general y en el SFN en particular.

La crisis del 2003 fue una crisis concentrada en un sector y parcialmente contenida por medidas gubernamentales. La crisis del 2008 aunque global, tuvo un efecto menor en el país debido a que las prácticas que generaron los activos tóxicos que a su vez produjeron la caída de las principales bolsas de valores en EEUU y Europa no se practicaban en el país.

La situación actual ha producido una paralización en gran escala de la actividad productiva de múltiples sectores. En ese proceso es probable que empresas pierdan la viabilidad financiera, en especial las Pymes lo cual ocasionará pérdidas importantes de puestos de trabajo. El proceso de recuperación es incierto, porque la fuente de la crisis que es de carácter sanitario no se ha eliminado. La cuarentena ha frenado su expansión, pero la amenaza sigue latente, por lo que la recuperación será más lenta y por etapas, con alta probabilidad de que surjan nuevas restricciones para contener un eventual rebrote que vuelva a afectar la actividad económica.

El reto de esta crisis es mayor que cualquier otra para la sociedad y para el gobierno por tres razones:

1. Debe destinar recursos humanos y económicos a frenar la propagación de la enfermedad y facilitar un efectivo tratamiento a las personas infectadas que requieran asistencia hospitalaria.

2. Debe proveer asistencia social a las familias más desprotegidas y vulnerables que han quedado sin trabajo y no tienen las condiciones económicas para subsistir en medio de una cuarentena.

3. Debe crear mecanismos e incentivos para que la mayor cantidad de empresas del sector privado (pymes en particular) puedan sobrevivir la crisis y minimizar la pérdida de puestos de trabajo permanentes.

A diferencia de otras crisis, los recursos siguen siendo limitados pero las necesidades son amplias, multisectoriales y de gran escala, lo cual pone un reto al gobierno en términos de priorización de esfuerzos y recursos para tratar de minimizar el inevitable impacto social y económico. Por esto, es importante que el Sector Financiero Nacional y sus agentes trabajen de la mano con las autoridades para diseñar planes de mitigación y ponerse al servicio de las personas y empresas para propulsar la recuperación económica.

RELACIÓN DEL IMPACTO A LOS SECTORES ECONÓMICOS Y SU IMPLICACIÓN EN LA BANCA

Aunque cada país presenta una estructura de creación de valor propia debido a la contribución de sus sectores productivos en la economía, expertos y gobiernos centrales estiman que habrá ciertos sectores económicos que sufrirán en mayor medida. En República Dominicana se estima un mayor impacto en los sectores de: turismo, comercio, construcción y, en menor medida, pero de manera influyente, la industria manufacturera. En la Figura 5 se muestran la ocupación laboral y la cartera de crédito por sector económico, evidenciando que los sectores económicos con un potencial mayor impacto representan: 45.15% de la ocupación total (datos al 2018) y un 75.53% de la cartera de crédito total (datos a febrero 2020).

Esta contracción en la economía producirá una caída en la demanda de crédito proveniente de las carteras comerciales de los sectores mencionados en la Figura 6 y de las carteras de consumo e hipotecarias producto de la pérdida de empleos. Cabe aclarar que el impacto cuantitativo dependerá de muchos factores y las medidas que tome la banca y el gobierno para cada caso. Adicionalmente, el monto de la cartera de crédito afectada podría incrementarse ya que hablamos de una economía de arrastre donde un sector económico (por ejemplo: el turismo) podría influir en otros de manera directa y/o indirecta.

MATRIZ PARA ESTIMAR EL IMPACTO EN RENTABILIDAD (ROA) POR CAMBIOS EN LOS ACTIVOS TOTALES Y EL ÍNDICE DE PROVISIÓN DE CRÉDITOS SOBRE CRÉDITOS TOTALES

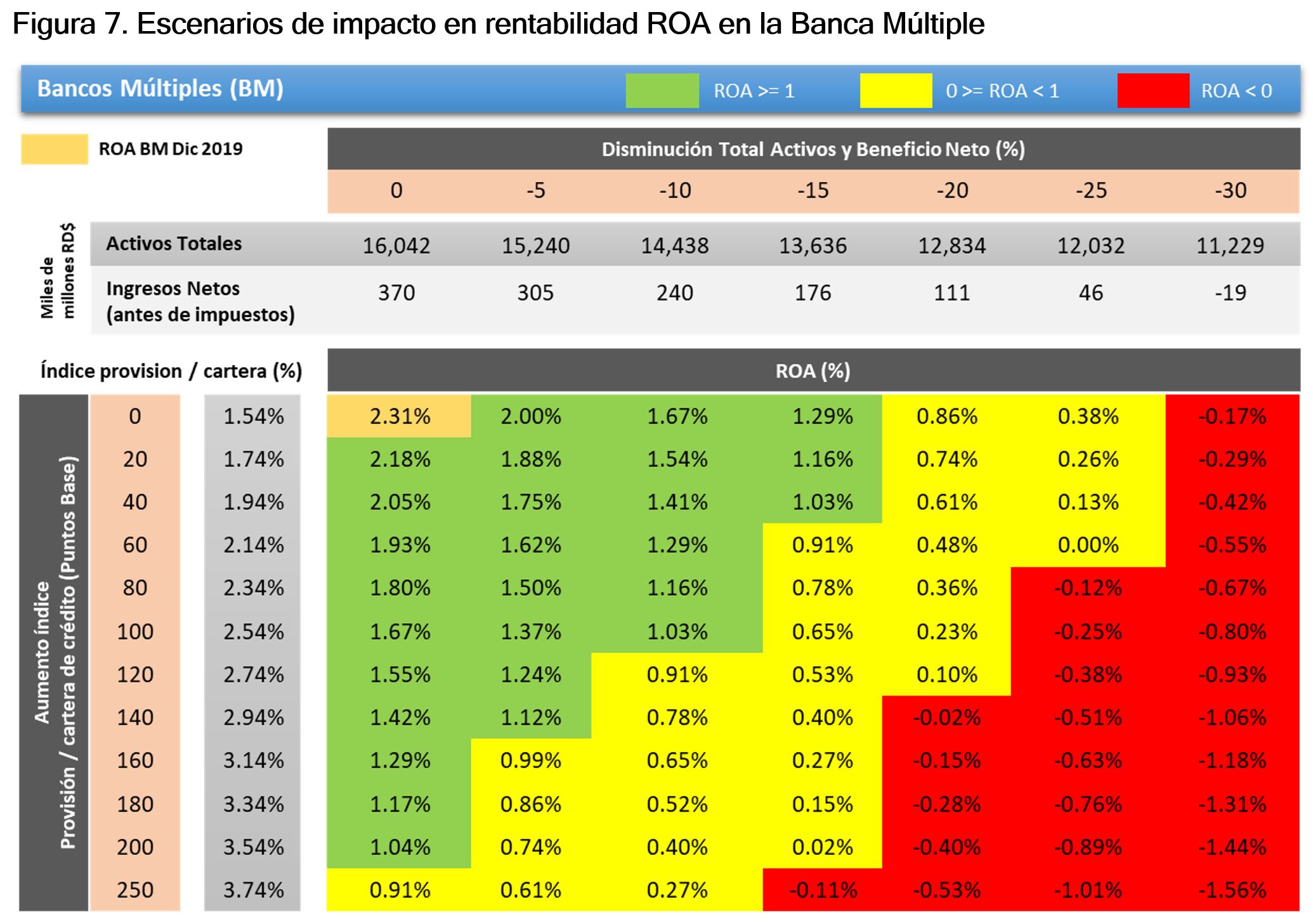

Haciendo una simplificación de los factores que afectarán la rentabilidad del sector financiero, hemos reducido el impacto en múltiples áreas (colocaciones, captaciones, comisiones diversas, cartera de inversiones, etc.) en dos variables que concentran el impacto agregado de la crisis. Estas variables son:

1. Variación en el total de activos: Esto debido a que los activos podrían no crecer o inclusive reducirse debido a la caída de nuevas colocaciones, el castigo de préstamos existentes y la caída y pérdidas de valor de parte del portafolio de inversiones de los bancos.

2. Aumento del gasto de provisión de cartera de crédito: Debido al deterioro de la cartera de crédito, se tendrá que aumentar las reservas de cartera vencida que se traducirá en gastos de provisiones que reducirán la rentabilidad de este año.

Para ejemplificar y estimar el impacto en el ROA del sector financiero hemos realizado un análisis de sensibilidad frente a posibles valores que tomen estas dos variables y que se observan en la Figura 7 para la Banca Múltiple y la Figura 8 para las Asociaciones de Ahorros y Préstamos.

Algunos de los supuestos y consideraciones del análisis son:

1. Los gastos variables se reducen proporcionalmente a la disminución de los activos, otros gastos como nómina se mantienen constantes.

2. La reducción de activos no se diferencia entre reducción de cartera de crédito, reducción de portafolio de inversiones y otros activos.

En ambas figuras el eje vertical muestra los escenarios de aumento del índice de provisión sobre la cartera de crédito, mientras que el eje horizontal muestra la disminución de los activos totales. Los puntos de encuentro de la matriz arrojan los resultados del ROA estimado.

A modo de ejemplo, en un escenario para la Banca Múltiple donde ocurra una reducción del 10% en los activos totales y un aumento del índice de provisión sobre cartera de créditos de 100 puntos base (similar a lo ocurrido en la crisis del 2003) obtendríamos un ROA de 1.03%. Esto corresponde a un ingreso neto antes de impuestos de RD$ 149 mil millones, lo cual supone una destrucción de valor de aproximadamente RD$ 221 mil millones, con respecto al año 20193.

Estos escenarios no incorporan las acciones que cada integrante del sistema financiero nacional, con toda certeza, tendrá que implementar para reducir el impacto de la crisis. Dentro de estas acciones están múltiples iniciativas de eficiencia, transformación digital en procesos internos y de cara al cliente, reducción de costos por una mejora en los procesos de procura de bienes y servicios, fortalecimiento en las áreas de cobros ante el aumento del volumen de trabajo en estas áreas, entre otros.

CONCLUSIÓN

No hay certeza de las consecuencias finales que arrojará la crisis pandémica que aún estamos viviendo, porque dependerá en gran medida de la velocidad de reapertura económica y de la capacidad de recuperación de los sectores más impactados. Tenemos referencias de otras crisis pasadas que sirven como guía del impacto económico que ocasionaron, pero sabemos también que esta crisis es única y no hay precedentes en el pasado cercano que sean una comparación equivalente. Lo que sí está en las manos del sector financiero es ser proactivo ante la crisis utilizándola como motor y medio para la futura reactivación del sector y, de manera interna, prepararse acometiendo las iniciativas de eficiencia, reducción de costos, digitalización, etc. que hemos mencionado anteriormente. Este es el momento en el cual las instituciones deben priorizar y medir sus gastos, pero a la vez identificar e invertir en las áreas prioritarias que sentarán las bases para la nueva forma de hacer negocios en la era post crisis.

En V2A Consulting estamos atentos a la evolución, desenlace e impacto de la crisis de salud y su reflejo en la economía y contamos con las capacidades para ayudar a las empresas del sector a afrontar los retos de esta crisis, que sin duda fortalecerá a las instituciones que mejor sepan aprovecharla y posicionarse para capturar, en mayor medida, los beneficios de la futura recuperación económica y social.

Fuentes y Notas

1Datos obtenidos del sitio web de la Superintendencia de Bancos (SIB)

2https://listindiario.com/puntos-de-vista/2013/05/16/277098/los-10-anos-de-la-crisis-del-2003

3Se asume que el ROA antes de impuestos de Ene-Mar 2020 es de 2.18% (según la SIB a marzo de 2020), y proyectamos el escenario mencionado anteriormente para los siguientes 9 meses del año, estaríamos cerrando el 2020 con un ROA antes de impuestos de ~1.32%

Disclaimer

Accuracy and Currency of Information: Information throughout this «Insight» is obtained from sources which we believe are reliable, but we do not warrant or guarantee the timeliness or accuracy of this information. While the information is considered to be true and correct at the date of publication, changes in circumstances after the time of publication may impact the accuracy of the information. The information may change without notice and V2A is not in any way liable for the accuracy of any information printed and stored, or in any way interpreted and used by a user.